Сьогодні говоримо про найбільш популярну податкову модель для ФОП – єдиний податок. Для тих, хто починає власний бізнес і реєструється в якості фізичної особи-підприємця, питання вибору системи оподаткування одне з найважливіших. Які податки доведеться платити, як часто і який їхній обсяг? У нашій статті постараємося коротко відповісти на ці питання.

Сьогодні говоримо про найбільш популярну податкову модель для ФОП – єдиний податок. Для тих, хто починає власний бізнес і реєструється в якості фізичної особи-підприємця, питання вибору системи оподаткування одне з найважливіших. Які податки доведеться платити, як часто і який їхній обсяг? У нашій статті постараємося коротко відповісти на ці питання.Загальна або єдиний. Що впливає на вибір?

Перш ніж докладно розбирати спрощену систему оподаткування (єдиний податок), коротко зупинимося на питанні вибору системи. Як підприємцю не помилитися і зробити вибір на користь такої моделі оподаткування для бізнесу, яка не буде спричиняти сильне податкове навантаження на нього? Почнемо з того, що раціональніше для вирішення цього питання, все ж звернутися до фахівців, наприклад, до податкових консультантів. Вони в курсі всіх останніх змін законодавства, знають всі нюанси і підводні камені податкових систем, передбачених в Україні (нагадаємо, в нашій країні їх дві: загальна і спрощена системи). Але якщо говорити про найважливіші фактори, які потрібно враховувати при виборі, то це вид діяльності і оберти, що плануються, наявність/відсутність найманих працівників, форма власності майбутніх контрагентів та ін. На нашому сайті є кілька статей, присвячених огляду систем оподаткування в Україні. Рекомендуємо вам ознайомитися з матеріалами: Загальна система оподаткування. Які платити податки?, а також Єдиний податок у 2016 році.Підприємець і групи єдиного податку в 2017 році

А тепер перейдемо до огляду спрощеної системи оподаткування в 2017 році. Останнім часом було кілька законодавчих змін, які вплинули на розмір ставок деяких податків. Отже, на даний момент в Україні все платники єдиного податку діляться на 4 групи (фізичні особи підприємці можуть вибирати тільки 1, 2 і 3 групи, 4 група передбачена для юросіб, що займаються сільськогосподарською діяльністю). Кожна група має свої особливості і обмеження для підприємців.| Умови | 1 группа | 2 група | 3 група без ПДВ | 3 група з ПДВ |

| Максимальний річний оборот | 300 000 грн | 1 500 000 грн | 5 000 000 грн | |

| Наймані працівники | Без найманих | До 10 | Без обмежень | |

| Дозволені види діяльності | Роздрібна торгівля на ринках, побутові послуги | Послуги населенню і єдинникам, виробництво, торгівля, ресторанне господарство | Без обмежень | |

| Ставка єдиного податку | 10% від прожиткового мінімуму | 20% від мінімальної заробітної плати | 5% від доходу | 3% від доходу |

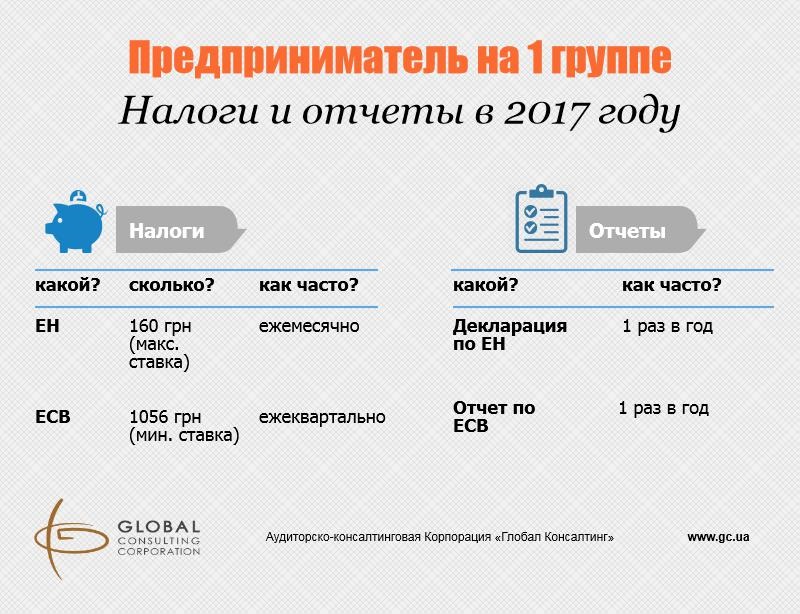

Підприємець на 1 групі. Податки і звіти у 2017 році

Отже, почнемо зі сплати податків. Підприємцю-єдиннику на 1 групі потрібно сплачувати єдиний податок в максимальному розмірі 160 грн на місяць, а також ЄСВ в мінімальному розмірі 1056 грн в квартал (352 грн*3 місяці), в цьому випадку страховий стаж вважається в половинному розмірі або ЄСВ сплачується 2112 грн в квартал (704 грн*3 місяці). Що стосується звітів, то необхідно один раз на рік здавати декларацію з єдиного податку (протягом 60 календарних днів з моменту завершення звітного періоду) і звіт з ЄСВ (до 10 лютого наступного року). Спрощенці 1 групи зобов’язані вести книгу обліку доходів.

Підприємець на 2 групі. Податки і звіти у 2017 році

Підприємець-єдинник на 2 групі також сплачує єдиний податок щомісяця, але в максимальному розмірі 640 грн/місяць. ЄСВ необхідно платити теж поквартально в розмірі 2 112 грн/квартал. Звітує друга група також, як і перша: один раз на рік здається декларація з єдиного податку та звіт з ЄСВ. Однак додатково, якщо у єдинника на 2 групі є співробітники, кожен квартал він повинен в податкову здати податковий розрахунок за формою 1ДФ і щомісяця звіт з ЄСВ за найманих працівників. Спрощенці 2 групи зобов’язані вести книгу обліку доходів.

Підприємець на 3 групі. Податки і звіти у 2017 році

Почнемо з єдинників 3 групи, які працюють без ПДВ. Вони кожен квартал сплачують єдиний податок (5% від доходу), а також ЄСВ в розмірі 2 112 грн/квартал. Звітують в податкову вони поквартально: у першому кварталі здають декларацію з ЄП за перший квартал, у другому – декларацію з ЄП за півріччя, в третьому – декларацію з ЄП за три квартали, в четвертому – декларацію з ЄП за рік. Звіт з ЄСВ здається, як і на інших групах, 1 раз на рік. Якщо є наймані співробітники, кожен квартал потрібно в податкову здавати податковий розрахунок за формою 1ДФ і щомісяця звіт з ЄСВ за найманих працівників. Спрощенці 3 групи без ПДВ зобов’язані вести книгу обліку доходів. Єдинники 3 групи, які працюють з ПДВ, кожен квартал сплачують єдиний податок (3% від доходу) і додатково щомісяця/квартал здають в податкову декларацію з ПДВ. В іншому все аналогічно 3 групі без ПДВ. Спрощенці 3 групи з ПДВ зобов’язані вести книгу обліку доходів і витрат. З 1 січня 2017 року всіх підприємців-єдинників незалежно від обраної ним групи зобов’язали застосовувати РРО при торгівлі складними побутовими товарами, такими, що підлягають гарантійному ремонту.

Це короткий огляд для підприємців, які планують працювати або вже працюють на спрощеній системі оподаткування. Сподіваємося ця інформація буде вам корисна при відкритті і розвитку своєї справи. Гарного вам старту і плідної роботи.

[contact-form-7 id=”655″ title=”Форма в шапке”]

З 1 січня 2017 року всіх підприємців-єдинників незалежно від обраної ним групи зобов’язали застосовувати РРО при торгівлі складними побутовими товарами, такими, що підлягають гарантійному ремонту.

Це короткий огляд для підприємців, які планують працювати або вже працюють на спрощеній системі оподаткування. Сподіваємося ця інформація буде вам корисна при відкритті і розвитку своєї справи. Гарного вам старту і плідної роботи.

[contact-form-7 id=”655″ title=”Форма в шапке”]